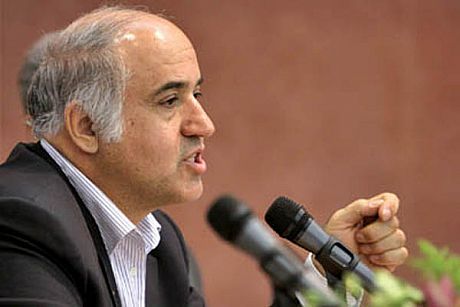

یک کارشناس اقتصادی:

برخی بانک ها به سپرده ها تا 27 درصد سود می دهند

حسینی هاشمی: کاهش نرخ سود بانکی دردی را دوا نمی کند

به گزارش پایگاه خبری نقدینه، بهاء الدین حسینی هاشمی با اشاره به کاهش نرخ تورم و بررسی کاهش نرخ سود بانکی اظهارداشت: به محض اینکه نرخ تورم کاهش یافت نمیتوان نرخ سود بانکی را تغییر داد و باید بازههای زمانی حداقل یک سال را مبنای نرخ سود قرار داد.

وی افزود: یکی از مهمترین عوامل تعیینکننده نرخ سود، عرضه و تقاضای پول است؛ به عنوان مثال اگر دولت نرخ گندم را هزار تومان تعیین کند، در شرایطی که مصرف 12 میلیون تن و تولید 6 میلیون تن باشد، درصورتی میتواند قیمت را در این سطح نگه دارد که 6 میلیون تومان وارد کند.

این کارشناس اقتصادی ادامه داد: این رابطه برای اعتبار و نرخ سود هم برقرار است؛ نیاز به نقدینگی و تقاضا برای اعتبار در ایران هماکنون بیش از دو برابر نقدینگی است و در چنین شرایطی اگر نرخ تورم به صفر هم برسد، باز هم با وجود تقاضای بالای نقدینگی، نرخ سود بالای 20 درصد خواهد بود.

وی گفت: تا چند سال گذشته به میزان منابع داخلی بانکها، اعتبار و منابع خارجی داشتیم و با مسائلی که پیش آمد این منابع تقریبا قطع شد و تقاضایی که به وسیله بانکهای خارجی تامین میشد، به بانکهای داخلی منتقل شد.

این مدیرعامل سابق بانک صادرات با بیان اینکه عرضه و تقاضای پول و تورم دو مولفه اصل در تعیین نرخ سود بانکی است، به فارس گفت: هماکنون که نرخ تورم به ثبات نرسیده و تقاضای پول بسیار زیاد است، کاهش نرخ سود بانکی غیرمنطقی است و قطعا بانکها به روشهای مختلف مصوبه شورای پول و اعتبار را اجرا نخواهند کرد.

حسینی هاشمی پیشنیاز کاهش نرخ سود بانکی را علاوه بر تورم، کاهش تقاضای پول عنوان کرد و گفت: اگر گشایشهایی در مبادلات بین بانکی ایجاد شود و امکان دریافت فاینانس، ریفاینانس و السی خارجی فراهم شود، نیمی از تقاضای فعلی تسهیلات بانکی کاسته شده و همین شرایط زمینه کاهش نرخ سود را فراهم خواهد کرد.

وی با اشاره به وضعیت فعلی نرخهای سود تسهیلات و سپرده بانکی، اضافه کرد: نرخ مصوب سود سپرده یک ساله 22 درصد است اما برخی بانکها به سپردههای بالای 500 میلیون و یک میلیارد تومان 27 درصد سود میپردازند؛ بانکی که این میزان سود برای سپرده پرداخت میکند، تسهیلات را با نرخ بالای 30 تا 35 درصد تخصیص خواهد داد.