رابطه حقوق صاحبان سهام بانکها و خلق پول چیست؟

در یادداشت قبل قول داده شد قبل از اینکه به سومین محور مهم خلق پول، یعنی سیاست پولی بپردازیم، به دو مورد جذب ضرر و زیانهای بانک، نسبتهای اهرمی و سرمایهای و همچنین برداشتها، نسبتهای نقدینگی و سپرده قانونی اشاره کنیم.

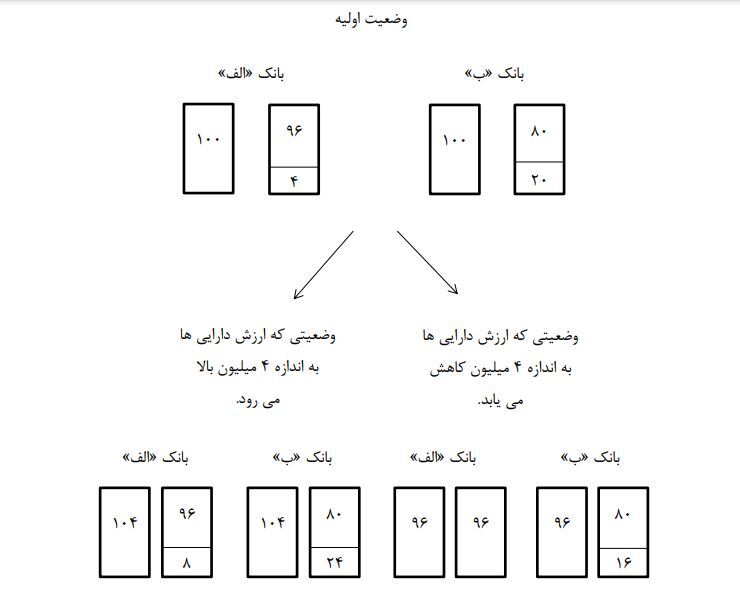

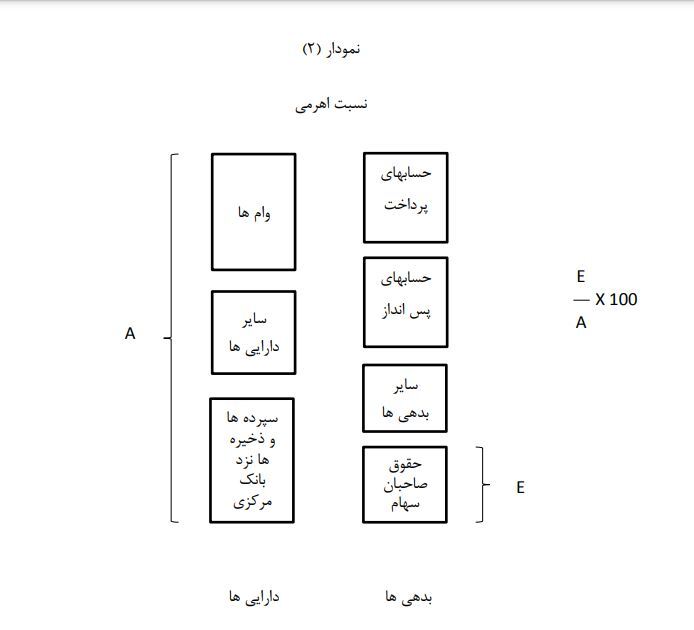

به نسبت حقوق صاحبان سهام به کل داراییها، «نسبت اهرمی» (Leverage ratio) میگویند و معیار و متری مهم برای سهامداران و تنظیمگران بانکی بهحساب میآید. برای تعمیق بحث مهمی، چون بدهیها و حقوق صاحبان سهام در بانکداری که شروع کردیم، دو بانک «الف» و «ب» را در نظر بگیرید، هر دو یک ترازنامه ۱۰۰ میلیون ریالی دارند (نمودار ۱).

تفاوت هر کدام از آنها در آن است که بانک «الف» یک نسبت اهرمی ۴ درصد (۴ میلیون حقوق صاحبان سهام)، ولی بانک «ب» یک نسبت اهرمی ۲۰ درصد (۲۰ میلیون ریال حقوق صاحبان سهام در ترازنامه خود دارد.) اگر ارزش داراییهای این بانکها به اندازه ۴ درصد افزایش یابند (۴ میلیون ریال) ارزش حقوق صاحبان سهام (Equity) آنان نیز به اندازه ۴ میلیون ریال فزونی میگیرد. برای سهامداران بانک «الف» این بدان معنی است که ارزش و مقدار حقوق صاحبان سهام دو برابر شده است (از ۴ میلیون ریال به ۸ میلیون ریال رسیده).

برای سهامداران بانک «ب» این بدان معنی است که ارزش مزبور فقط ۲۰ درصد بالا رفته است. (از ۲۰ میلیون ریال به ۲۴ میلیون ریال رسیده). با یک افزایش یکسان در ارزش داراییهای بانکها، حقوق صاحبان سهام بانک «الف» نسبت به بانک «ب» رشد و افزایش بیشتری داشته است. این همان «اثر اهرم» است: یک افزایش نسبتاً کوچک در ارزش و مقدار داراییها، موجب یک افزایش بزرگ در ارزش و مقدار بانک برای سهامداران آن بانک میشود. اما اگر کاهشی رخ دهد چه خواهد شد؟ اگر ارزش داراییهای بانک به اندازه ۴ درصد افت کند، حقوق صاحبان سهام در بانک «الف» پنداری دود شده و به هوا رفته و بانک را به لبه پرتگاه ورشکستگی میکشاند، در صورتیکه بانک «ب» را با مشکلی روبرو نمیسازد. به نمودار زیر توجه کنید که چگونگی کار اهرم (مالی) را به نمایش میگذارد.

نمودار (۱)

وقتی بانکها حقوق صاحبان سهام اندکی دارند، هر تکانه یا شوک کوچک و جزئی میتواند مسبب مشکلات عدیده آنی و عاجل (استاد باسواد ما در درس بانکداری مدرن در دانشگاه ایالتی ایوا، برکه کوچک و بزرگ را مثال میزد که پرتاب یک سنگ هم وزن در آنها چه امواجی را پدید میآورند!) برای آنها و سیستم مالی کشور بهعنوان یک کل شوند. به همین دلیل است که الزامات دولتها و بانکهای مرکزی کارا درباره سطوح حقوق صاحبان سهام در بانکها از اهمیت خاصی برخوردار است. در زبان فنی بانکداری بدان «تنظیم گری سرمایه» (Capital regulation) میگویند و کمیته بال درباره آن در قسمت نظارتهای بانکی حرفها دارد. اگر اهرم بانکی بهصورت افراطی و بیش از حد شود، ریسک شکست و عجز بانک افزایش مییابد. نسبت اهرمی حقوق صاحبان سهام را بصورت درصدی از کل داراییهای بانک بیان میکند.

گرچه بال III حداقل این نسبت اهرمی را ۳ درصد اعلام کرده، اما حتی در اروپا هم بانکها تمکین نمیکنند. این نسبت مهم را میتوان به کمک ستونها و اقلام ترازنامه بانک نشان داد.

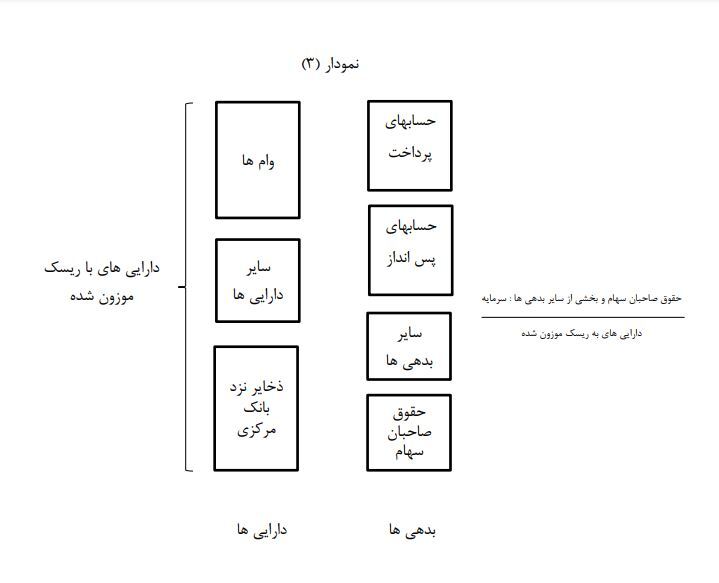

تنظیم گران بر این باورند که یک نسبت اهرمی (که فقط بیانگر حقوق صاحبان سهام بهعنوان بخشی از کل داراییهای بانک است) مشوق آن میشود که بانکها داراییهای ریسکیتر، با بازدهی بالاتر را نگهداری کنند با مقدار و زیان یکسانی از حقوق صاحبان سهام؛ بنابراین، تنظیم گری و نظارت بانکی بطور عمده روی نسبی از سرمایه متمرکز میشود که بیانگر ریسکهای موزون شده است و بنام «نسبت سرمایه» مشهور است. نسبت سرمایه بیانگر و مبیین سرمایه است بعنوان درصدی از کل داراییهای موزون شده با ریسک. (نمودار زیر را ببینید.)

این بدان معنی است که یک بانک باید برای پوشش داراییهای ریسکی سرمایههای بیشتری نسبت به پوشش دهی داراییهای امن نگه دارد. اگر بانکی بطور عمده در اوراق قرضه دولتی ایمن سرمایه گذاری کرده، احتیاجی ندارد به اندازه بانکی که وامهای ریسکی اعطا میکند حقوق صاحبان سهام داشته باشد.

بانکها باید نسبت سرمایه کف و حداقلی را که ۸ درصد است، رعایت کنند، هرچند در عمل توصیه به افزایش این رقم است. این حد کفایت سرمایه در طول زمان تغییر میکند هم برای اقلام بالای آن خط که در نمودار آمده (اقلامی که بعنوان سرمایه به حساب میآیند) و هم برای اقلام زیر آن خط (موزون سازی داراییهای ریسکی)

از بحث فنی خسته کننده بالا چه حاصلی برای محور بحث ما که خلق پول توسط نظام بانکی است عاید میشود؟ وقتی بانکها اعطای وام میکنند و در نتیجه به خلق سپردههای جدید بانکی میپردازند، ترازنامه آن بانکها «افزایش» پیدا میکند. یک وام پرداختی به سمت چپ ترازنامه آنها افزوده میشود، و یک سپرده بانکی به سمت راست آن.

وقتی بانکی وامهای بیشتر و بیشتری میدهد، حقوق صاحبان سهام (Equity) او بخش و سهم کوچکتری از ترازنامه او را تشکیل میدهد و این امر موجب پایین آمدن و افت هم «نسبت اهرمی» و هم «نسبت سرمایه» میشود. نتیجه آنکه با این وضع بانک مزبور دیگر قادر نیست ضرر و زیانهای خود را جذب و هضم و حل کند. با وام دهیهای نامناسب خود در ارزیابی و مدیریت ریسکها، خود را در معرض ریسک ضرر و زیان احتمالی قرار دهد که میتواند با تبعیت از مدل PCW که میگوید ابتدا مشکل بوجود میآید و در اثر بی کفایتیها به بحران تبدیل میشود و سپس به جنگ و جدال ختم میشود. بانکها هم اول مشکل مالی پیدا میکنند، بحران مالی را میسازند یا تشدید میکنند و عاقبت به «هجوم بانکی» (Bank run) مردم برای برداشت سپردههای خود کارشان ختم میشود.

درباره نقش این مشکلات مالی بانکها در «بحران مالی» اقتصاد کشورها بعدا خواهیم نوشت؛ اما در اینجا باید مشخص کنیم که اگر حقوق صاحبان سهام یا حقوق مالکانه در بانک نسبت به کل داراییهای بانک بسیار پایین باشد چه میشود. این امر قرض دهی بانک را با محدودیتها و مانع و رادع مواجه میسازد. بانک یا میتواند تصمیم بگیرد که وام و تسهیلات کمتری اعطا کند و یا با محافظت از عایدی و سود خود و اگر ممکن باشد به جذب حقوق صاحبان سهام جدید بپردازد. اینکه وضعیت و موقعیت حقوق صاحبان سهام بر وام دهی بانک اثرگذاری دارد بستگی به ترکیب ارزیابیها ریسکهای آن بانک و الزامات ذخیره یا سپردههای قانونی آن بانک دارد. یعنی به الزامات حداقل سرمایه و اهرمی بانک؛ بنابراین، مقدار و میزان حقوق صاحبان سهام میتواند قدرت و تواناییهای بانک را در خلق پول محدود کند.

تا چه حد و حدودی موقعیت و وضعیت حقوق صاحبان سهام بانکها میتوانند در محدود سازی قدرت خلق پول بانکها دخیل باشند؟ الزامات موزون سازی سرمایه به ریسک یک محدودکننده تمام عیار و کامل نیست. ریسکهای دارایی اغلب در شرایط و اوضاع و احوال خوب کم برآورد و در شرایط بد بیش برآورد میشوند. وقتی اوضاع و انحوال مساعد و خوب است یک سطح نسبتاً پایین حقوق صاحبان سهام به نظر کافی میآید و لذا به بانک وام دهی بیشتری را اجازه میدهد. در شرایط نامساعد و بد به داراییها ریسکیتر نگاه میشوند و یا اینطور به نظر میآیند و ترازنامه بانک میباید کوتاهتر شود؛ بنابراین، موزون سازی به ریسک میتواند آثار سیکلی (Procyclical) در راستای رونق و رکود داشته باشد. بهعلاوه، «نسبت»های ترازنامه بانک هرگز در وام دهی و خلق و پول ترمزی کامل و تمام عیار، تا زمانی که یک بانک میتواند با محافظت از سودها و یا جذب و جلب حقوق صاحبان سهام جدید، سطح و میزان حقوق صاحبان سهام خود را حفظ کند، به حساب نمیآیند؛ چرا که بانک میتواند به رشد خود بدون آنکه کاهشی در نسبتهای خود بدهد، ادامه دهد.

دلیل دیگری که چرا الزامات سرمایه در خلق پول و وام دهی بانکها محدود کننده تمام عیاری نیستند آنست که بانکها با روشهایی ابتکاری و ابداعی که پیدا میکنند داراییها را از ترازنامه جابجا و منتقل میکنند. در غرب بستههای وامهای مسکن و رهنی که در سالهای قبل وقوع بحران مالی بسیار متداول شده بودند انگیزه زیادی برای بانکها بوجود آورده بود تا به کوتاه کردن ترازنامههای خود بپردازند تا بتوانند حد کفایت و الزامات سرمایهای قانونی خود را رعایت و حفظ کنند. در آنجا بانکها نهادسازیهای خاصی انجام دادند (بخشی با ایجاد «سیستم بانکداری سایه» (Shadow banking system)، که درباره آن یادداشت مستقلی خواهم نوشت، در یادداشت بعد شرح کوتاه و گویایی درباره نسبتهای نقدینگی و ذخیره یا سپرده قانونی میآید و سپس وارد بحث سیاست پولی میشویم.

احمد یزدان پناه / استاد اقتصاد دانشگاه الزهرا(س)